Der Handel von Optionen ist als Käufer oder Verkäufer möglich. Da wir als Käufer zunächst eine Optionsprämie bezahlen müssen, die in Deutschland als Kapitalverlust gewertet wird und steuerlich nur begrenzt mit Gewinnen verrechnet werden kann, betrachten wir hier vorrangig die Rolle des Verkäufers.

Verkauf von Optionen

Unsere vorrangige Handelsstrategie ist somit der Verkauf von Optionen und die Einnahme einer Stillhalterprämie. Hierbei wählen wir den Ausübungskurs und den Ausführungszeitpunkt so, so dass es nach Möglichkeit zu keiner Optionsausführung kommt. Eine Ausübung vermeiden wir, wenn sich die Option während der Optionslaufzeit ITM, d.h. “im Geld” befindet. Wenn wir eine sehr sichere Ausgangsposition wählen, in dem wir eine kurze und gut einschätzbare Laufzeit und einen Ausübungskurs weit im Geld, d.h. mit großem Abstand zum aktuellen Kurs des Basiswerts wählen, so erhalten wir nur eine sehr kleine Prämie. Erhöhen wir das Risiko und verlängern die Laufzeit oder verkleinern den Abstand zwischen Ausübungskurs und Basiskurs, so steigt der Prämienwert, den ein Käufer bereit ist zu bezahlen. Wir versuchen mit unserer Strategie ein Optimum aus möglichem Risiko und einnehmbarer Prämie zu finden.

Risiko beim Verkauf einer Option

Grundsätzlich sind im Optionshandel immer unsere Risikohinweise zu beachten. Insbesondere beim Verkauf einer Put-Option entsteht eine finanzielle Belastung für den Verkäufer, wenn die Option zur Ausführung kommt. Dieses erfolgt, wenn sich die Option “aus dem Geld” OTM befindet. Der Options-Käufer ist dann berechtigt dem Options-Verkäufer den Basiswert zum vereinbarten Ausführungskurs zu verkaufen. Pro Option wird dann 100 x der Basiswert gehandelt. Bei einer hochpreisigen Aktie als Basiswert kann dieses ein sehr große Belastung werden. Es kann der Basiswert ggf. sofort wieder weiter verkauft werden, man muss dann aber von einem Kursverlust ausgehen, da der Basiswert zuvor zum höheren Ausführungskurs gekauft und nun zum geringeren Marktkurs nur weiter verkauft werden kann.

Start in den Handel

Wir beginnen grundsätzlich die Handelsfolge mit dem Verkauf einer Put-Option. Wie zuvor beschrieben, besteht immer das Risiko, dass die Option ausgeübt wird. Insofern sichern wir den Verkauf mit einer Kapitalreserve von 100 x Ausführungskurs während der gesamten Optionslaufzeit ab. Man nennt diese abgesicherte Option deshalb auch Cash Secured Put (CSP). Gleichfalls handeln wir nur Optionen mit einem unterlagerten Basiswert, welchen wir jederzeit und ohne Bedenken im Depot aufnehmen würden. Basiswerte die tendenziell im Kurs fallen oder eine sehr hohe Schwankungsbreite aufzeigen meiden wir. Insgesamt ergeben sich folgende erste Regeln:

- R1.1 eine Kapitalreserve 100 x Ausführungskurs des Basiswerts steht während der Optionslaufzeit frei verfügbar bereit

- R1.2 der Kursverlauf des Basiswerts bewegt sich seitwärts oder ist steigend, die Analysteneinschätzung zum Aktienverlauf ist neutral bis positiv

- R1.3 der Kursverlauf des Basiswerts schwankt innerhalb eines Jahres in einer möglichst geringen Spanne

- R1.4 wir wählen einen Basiswert mit einem Ausführungskurs x 100, der das für den Optionshandel verfügbare Kapital mit 30-50% bindet

- R1.5 wir starten eine Handelsserie mit dem Verkauf eines Cash Secured Put gem. R1.1 – R1.4

Je nach frei verfügbarem Kapital schränkt die Regel 1.4 die Möglichkeit des auswählbaren Basiswerts ein. Gehen wir z.B. von 10.000€ freiem Kapital aus, dann stehen 50% = 5.000€ für den ersten Handel zur Verfügung. Somit sollte der Kurs des Basiswerts bei 5.000€/100 = 50€ liegen und die Regeln R1.2 und R1.3 erfüllen. 5.000 bis 10.000€ ist somit auch die untere Grenze die beim Optionshandel als freies Kapital zur Verfügung stehen sollte.

Haben wir einen geeigneten Basiswert gefunden, dann suchen wir eine Option mit einem Ausführungskurs unterhalb des aktuellen Kurses und einem geeigneten Prämienkurs. Als Prämie erhält man dann als Verkäufer den Options-Preis * 100 – Optionsverkaufgebühr.

Steht noch ungebundenes Kapital zur Verfügung und soll dieses aktuell einbezogen werden, können weitere Optionen verkauft werden. Hierbei sollten unterschiedliche Basiswerte verwendet werden, um wie beim Aktienhandel das Risiko zu streuen. Bei einem negativen globalen Ereignis an der Börse können und werden vermutlich alle verkauften Optionen zur Ausübung kommen, insofern muss das gebundene Gesamt-Kapital immer betrachtet werden und darf nicht das verfügbare Kapital überschreiten. Es kann aber auch sinnvoll sein Kapital zurück zu halten. Details hierzu siehe im nächsten Abschnitt.

Ist die Option verkauft, so kann entweder die Optionslaufzeit abgewartet werden oder die Option nach einem bestimmten Wertverfall zurückgekauft werden. Insbesondere wenn der Kurs des Basiswerts schnell steigt, verliert die Option ebenfalls schnell an Wert. Mit dem Rückkauf zu einem deutlich geringeren Preis wird das gebundene Kapital für einen neuen Options-Verkauf wieder frei. Dieser Rückkauf ermöglicht somit eine Verkürzung der Wartezeit bis zur nächsten Prämieneinnahme. Ein möglicher Rückkauf kann z.B. bei 50% Optionspreis-Rückgang abzgl. der Options Verkaufs- und Kaufkosten erfolgen. Idealerweise setzt man hierfür eine Limit-Kauf-Order mit Laufzeit “Good-Til-Cancelled” (GTC) gleich direkt nach dem Verkauf der Option. Ein mögliches Limit ist z.B. Kauflimit = ((Prämie / 2) – 2 * Optionsverkaufsgebühr) / 100 . Mit Erhalt der Info zur Ausübung der Limit-Kauf-Order kann dann der nächste Optionsverkauf gestartet werden.

Den Verkauf von Optionen wiederholt man immer wieder. Mit jedem Zyklus wählt man den Basiswert neu aus und beachtet die Regel R1.5. Hat der Gesamtmarkt einen Hochpunkt erreicht und sind während der Optionslaufzeit Kurseinbrüche der Basiswerte zu erwarten, so kann auch eine Handelspause sehr vorteilhaft sein, um eine Optionsausübung zu vermeiden.

Die Option wurde ausgeübt und der Basiswert zugeteilt

Eine Optionsausübung ist auch für einen Profi nahezu unvermeidbar. Kommt es zu einer Ausübung einer Put Options wird der Basiswert zugeteilt, d.h. als Bestand im Depot eingebucht und der vereinbarte Ausführungskurs ist zu bezahlen.

Steht noch freies Kapital zur Verfügung, so kann die Regel 1.5 mit dem Restkapital weiter fortgesetzt werden.

Hinsichtlich der nun vorhandenen Basiswerte im Depot, ist es vorteilhaft, wenn diese nun eine hohe Dividendenrendite aufweisen und schnell wieder im Kurs über den Ausführungskurs steigen. Hierbei ist die richtige Auswahl des Basiswerts gemäß der Regeln R1.2 und R1.3 erneut hilfreich. Steigt der Kurs des Basiswerts über den Ausführungskurs, dann können wir mit dem Verkauf einer Call-Option starten. In welchem Abstand der Kurs dabei den Ausführungskurs überschreiten sollte, hängt von der individuellen Strategie, Gewinn-Mitnahmemöglichkeit und Belastung des Kapitals ab. Wenn schnell wieder freies Kapital verfügbar sein soll, kann eine Call-Option direkt über dem alten Ausführungskurs der Put-Option mit kurzer Laufzeit platziert werden. Die Optionslaufzeit wählen wir ansonsten gemäß der gewünschten Prämie, bzw. der spätesten gewünschten Verfügbarkeit des freiwerdenden Kapitals durch Ausübung der Option.

Der Verkauf der Call Option mit vorhandenem Basiswert nennt man auch einen Covered Call. Als Verkäufer erhält man den Options-Preis * 100 – Optionsverkaufsgebühr. Da wir an der Mitnahme der evtl. vorhandenen Kursgewinnen bzw. an dem frei werden des Kapitals vorrangig interessiert sind, erfolgt kein Rückkauf der Call-Option, d.h. diese wird entweder ausgeführt oder verfällt wertlos. Verfällt die Option wertlos prüfen wir nach Ablauf der Optionslaufzeit erneut die Verkaufsmöglichkeiten über dem alten Ausführungskurs der Put-Option und wiederholen den Options-Call-Verkauf solange bis die Option ausgeführt wird.

Sollte der Kurs des Basiswerts absehbar mittelfristig nicht mehr Ausführungskurs der Put-Option übersteigen, so kann die folgende Vorgehensweise sinnvoll sein: Generell sollte die Bodenbildung des Basiswert-Kurs abgewartet werden. Ist der Boden eindeutig erreicht und steigt der Kurs wieder, so können wieder CSP zum gleichen Basiswert verkauft werden. Voraussetzung hierfür ist jedoch, dass ungebundenes Kapital vorhanden ist. Erfolgt dann erneut eine Ausübung der Option, kann als Ausführungskurs-Schwelle für den Call-Verkauf der Mittelwert der CSP Ausführungskurse zum gleichen Basiswert gewählt werden. Ggf. mit mehreren zugeteilten CSP kann dann ein wieder möglicher Call Ausführungskurs erreicht werden, so dass das gebundene Kapital wieder frei wird. Die hierfür notwendigen CSP können dabei jedoch sehr viel Kapital in einem schwächelnden Basiswert binden.

Wheel Strategie

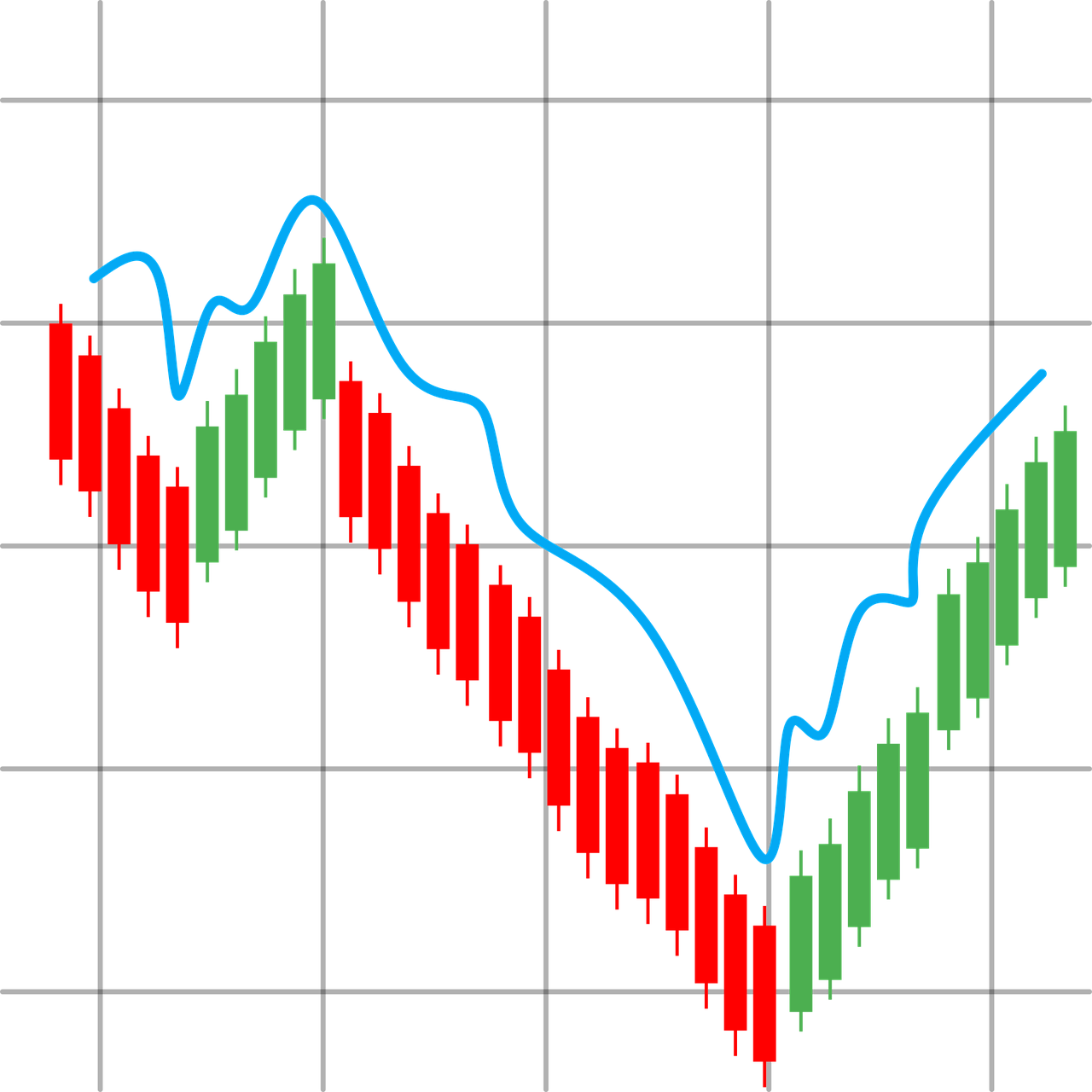

Die Wheel Strategie ist der zuvor beschrieben Ablauf, bei der man Cash Secured Puts und Covered Calls auf einen Basiswert verkauft. Fällt der Kurs deutlich, dann kauft man den Basiswert durch den Cash Secured Put und steigt der Kurs deutlich an, verkauft man den Basiswert durch den Covered Call.

Diesen Vorgang wiederholt man zyklisch immer wieder. Hier nochmals die Phasen der Wheel Strategie und die Risiken und Chancen in der jeweiligen Phase.

| Phase | Tätigkeit | Zeitpunkt | Risiko | Chance | Phasenziel |

| 1 | Auswahl eines geeigneten Basiswerts | in steigende oder sich seitlich bewegenden Märkten, in der ersten Hälfte einer Kurs-Anstiegsphase | kein | keine | geeigneter Basiswert und Options-Verkaufszeitpunkt festlegen |

| 2 | Verkauf eines Cash Secured Put zum gewählten Basiswert | wie 1 | Kursverlust des Basiswerts x 100 | Optionsprämie Put x 100 | Optionsausführung vermeiden versus Optionsprämienhöhe |

| 3 | Verkauf eines Covered Calls oberhalb des Ausführungskurs der Phase 2 | wenn der Kurs des Basiswerts einen Höchstwert erreicht hat oder zumindest der Kurs den Ausführungskurs der Phase 2 überschritten hat | Kursverlust des Basiswerts x 100 | Optionsprämie Call x 100 | Verkauf des Basiswerts, um wieder mit Phase 1 starten zu können und max. Optionsprämienhöhe |

Die Wheel-Strategie ist damit eine Möglichkeit regelmäßig Kapitaleinkünfte mit Optionen zu erzielen.

Aber die Wheel-Strategie hat auch Nachteile:

- Als Stillhalter partizipiert man nicht direkt von den Gewinnen des Basiswerts, der Gewinn ist auf die Stillhalterprämie begrenzt.

- Gut laufende Basiswerte werden nur mit geringer Wahrscheinlichkeit eingebucht, schlecht laufende Basiswerte mit hoher Wahrscheinlichkeit. Im laufe der Zeit können sich somit Basiswerte mit geringem Wertentwicklungspotential im Depot ansammeln.

- Der Verkauf der Call-Option erwirtschaftet eine im Vergleich zur Put-Potionen geringere Prämie.

Wie du geeignete Aktien für Stillhaltergeschäfte allgemein oder die Wheel-Strategie findest, zeigen wir im Beitrag Aktien für den Optionshandel finden.

Mit dem Wegfall der Verlustbegrenzung in 2024 sind auch komplexere Stregien für private Investoren wieder attraktiv. Insbesondere um eine Optionstransaktion ergänzend abzusichern. Welche Strategien bei welchem Kurstrend anzuwenden sind, zeigt die Options-Strategie-Übersicht.